Wprowadzenie

W dzisiejszym dynamicznym i konkurencyjnym świecie biznesu, sukces finansowy jest kluczowym czynnikiem determinującym przetrwanie i wzrost korporacji. Ale jakie strategie prowadzą do rentowności? W tym artykule zgłębimy tajniki sukcesu w finansowaniu korporacyjnym i przedstawimy kluczowe strategie, które napędzają rentowność.

Od optymalizacji zarządzania płynnością finansową po efektywne wykorzystanie aktywów i kapitału, wiodące przedsiębiorstwa mają unikalne podejście do zarządzania finansami. Będziemy badać te strategie i odkrywać, jak możesz je zastosować w swoim biznesie, niezależnie od jego wielkości czy branży.

Przyjrzymy się również najnowszym trendom i narzędziom, które mogą pomóc uczynić Twoją organizację bardziej efektywną i konkurencyjną. Jeśli chcesz osiągnąć sukces finansowy i zwiększyć rentowność swojego biznesu, ten artykuł jest dla Ciebie. Przygotuj się, aby odkryć strategie, które napędzają rentowność w finansowaniu korporacyjnym.

Sekcja 1: Zrozumienie finansów korporacyjnych

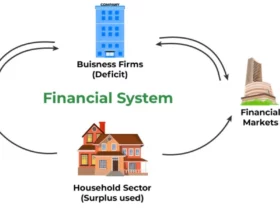

Zanim przejdziemy do strategii, które napędzają rentowność w finansowaniu korporacyjnym, ważne jest, aby najpierw zrozumieć, czym są finanse korporacyjne. Finanse korporacyjne to dziedzina związana z zarządzaniem finansami w przedsiębiorstwach. Obejmuje ona wszelkie decyzje i działania związane z gromadzeniem, alokacją i wykorzystaniem kapitału w celu osiągnięcia celów organizacji.

Ważną częścią finansów korporacyjnych jest analiza finansowa, która pozwala na ocenę zdolności przedsiębiorstwa do generowania zysków i utrzymania płynności finansowej. Analiza finansowa opiera się na różnych wskaźnikach finansowych, które pomagają w monitorowaniu i ocenie rentowności przedsiębiorstwa.

Sekcja 2: Znaczenie finansów korporacyjnych dla przedsiębiorstw

Finanse korporacyjne mają kluczowe znaczenie dla przedsiębiorstw, niezależnie od ich wielkości czy branży. Poprawne zarządzanie finansami korporacyjnymi może przynieść wiele korzyści, w tym:

- Zapewnienie płynności finansowej: Efektywne zarządzanie finansami korporacyjnymi pozwala na utrzymanie odpowiedniego poziomu płynności, co jest niezbędne do bieżącej działalności przedsiębiorstwa. Właściwa płynność finansowa pozwala na terminowe regulowanie zobowiązań wobec dostawców, pracowników i innych interesariuszy.

- Zapewnienie rentowności: Poprzez skuteczne zarządzanie finansami korporacyjnymi, przedsiębiorstwo może osiągnąć lepszą rentowność. Odpowiednia alokacja kapitału i efektywne wykorzystanie zasobów finansowych mogą przyczynić się do wzrostu zysków i zwiększenia wartości firmy.

- Zarządzanie ryzykiem: Finanse korporacyjne obejmują również zarządzanie ryzykiem, które jest nieodłączną częścią prowadzenia biznesu. Poprawne zarządzanie ryzykiem pozwala na minimalizację negatywnych skutków nieprzewidzianych zdarzeń oraz zwiększenie stabilności i bezpieczeństwa przedsiębiorstwa.

Sekcja 3: Kluczowe wskaźniki finansowe do pomiaru rentowności

Aby ocenić rentowność przedsiębiorstwa, istnieje wiele kluczowych wskaźników finansowych, które można wykorzystać. Oto kilka najważniejszych wskaźników finansowych, które warto brać pod uwagę:

- Wskaźnik rentowności netto: Ten wskaźnik mierzy, jaką część przychodów przedsiębiorstwo generuje jako zysk netto. Wyższy wskaźnik rentowności netto wskazuje na większą efektywność operacyjną i lepszą rentowność.

- Wskaźnik rentowności aktywów: Ten wskaźnik mierzy zdolność przedsiębiorstwa do generowania zysków z zainwestowanych aktywów. Wyższy wskaźnik rentowności aktywów wskazuje na bardziej efektywne wykorzystanie zasobów przedsiębiorstwa.

- Wskaźnik rentowności kapitału własnego: Ten wskaźnik mierzy zysk generowany przez przedsiębiorstwo w stosunku do zainwestowanego kapitału własnego. Wyższy wskaźnik rentowności kapitału własnego wskazuje na większą efektywność wykorzystania kapitału.

Sekcja 4: Strategie poprawy rentowności

Wiodące przedsiębiorstwa stosują różne strategie, aby poprawić rentowność i osiągnąć sukces w finansowaniu korporacyjnym. Oto kilka kluczowych strategii, które warto rozważyć:

- Efektywne zarządzanie płynnością finansową: Zapewnienie odpowiedniej płynności finansowej jest kluczowe dla utrzymania bieżącej działalności przedsiębiorstwa. Poprzez monitorowanie przepływu gotówki, optymalizację cyklu gotówkowego i skuteczne zarządzanie należnościami i zobowiązaniami, przedsiębiorstwo może uniknąć problemów płynnościowych.

- Optymalizacja struktury kapitałowej: Wybór odpowiedniej struktury kapitałowej może wpływać na koszty finansowe przedsiębiorstwa i poziom ryzyka. Poprzez zrównoważenie długu i kapitału własnego oraz wykorzystanie różnych instrumentów finansowych, przedsiębiorstwo może osiągnąć większą rentowność.

- Wykorzystanie technologii w finansowaniu korporacyjnym: Nowoczesne narzędzia i technologie mogą znacznie usprawnić procesy finansowe i poprawić efektywność działania przedsiębiorstwa. Automatyzacja procesów, analiza danych, systemy zarządzania relacjami z klientami (CRM) i wiele innych narzędzi może pomóc w optymalizacji operacji finansowych.

Sekcja 5: Wdrażanie strategii zarządzania ryzykiem

Zarządzanie ryzykiem jest nieodłączną częścią finansów korporacyjnych. Skuteczne zarządzanie ryzykiem może pomóc przedsiębiorstwu uniknąć nieprzewidzianych strat finansowych i osiągnąć większą stabilność. Oto kilka strategii zarządzania ryzykiem, które warto uwzględnić:

- Dywersyfikacja portfela: Inwestycje w różne klasy aktywów i branże mogą pomóc w zminimalizowaniu ryzyka. Dywersyfikacja portfela pozwala na zrównoważenie potencjalnych strat i zwiększenie stabilności portfela inwestycyjnego.

- Ubezpieczenia: Właściwe zabezpieczenie przedsiębiorstwa poprzez ubezpieczenia może pomóc w minimalizacji strat związanych z nieprzewidzianymi zdarzeniami. Ubezpieczenia od ryzyka biznesowego, ubezpieczenia na życie pracowników i inne formy ubezpieczeń mogą zapewnić większe bezpieczeństwo finansowe przedsiębiorstwa.

- Monitorowanie rynkowe: Śledzenie zmian na rynku i analiza trendów może pomóc w zidentyfikowaniu potencjalnych zagrożeń i możliwości. Regularne monitorowanie rynku pozwala na szybką reakcję na zmieniające się warunki i minimalizację ryzyka.

Sekcja 6: Kluczowe wskaźniki wydajności do monitorowania zdrowia finansowego

Aby efektywnie zarządzać finansami korporacyjnymi i monitorować zdrowie finansowe przedsiębiorstwa, istnieje wiele kluczowych wskaźników wydajności, które warto śledzić. Oto kilka z nich:

- Wskaźnik płynności: Ten wskaźnik mierzy zdolność przedsiębiorstwa do regulowania bieżących zobowiązań z dostępnych środków. Wysoki wskaźnik płynności wskazuje na dobrą zdolność przedsiębiorstwa do regulowania płatności.

- Wskaźnik zadłużenia: Ten wskaźnik mierzy stosunek długu do kapitału własnego przedsiębiorstwa. Niski wskaźnik zadłużenia wskazuje na mniejsze ryzyko finansowe i większą stabilność.

- Wskaźnik rotacji zapasów: Ten wskaźnik mierzy, jak często przedsiębiorstwo obraca swoimi zapasami. Wyższy wskaźnik rotacji zapasów wskazuje na efektywne zarządzanie zapasami i minimalizację strat związanych z przestarzałymi lub niepotrzebnymi zapasami.

Podsumowanie: Zabierz swoje finanse korporacyjne na wyższy poziom

Osiągnięcie sukcesu w finansowaniu korporacyjnym i zwiększenie rentowności wymaga zrozumienia kluczowych strategii i narzędzi. Od efektywnego zarządzania płynnością finansową po optymalizację struktury kapitałowej, istnieje wiele kroków, które można podjąć, aby poprawić zdrowie finansowe przedsiębiorstwa.

Nie zapomnij również o wykorzystaniu nowoczesnych narzędzi i technologii, które mogą znacznie usprawnić operacje finansowe i zwiększyć efektywność działania przedsiębiorstwa.

Za pomocą odpowiednich strategii zarządzania ryzykiem i monitorowaniem kluczowych wskaźników wydajności, możesz zwiększyć stabilność i rentowność swojego przedsiębiorstwa.

Bądź gotów na wyzwania, które niesie ze sobą finansowanie korporacyjne, i zastosuj te strategie, aby odkryć tajniki sukcesu w zarządzaniu finansami korporacyjnymi.